Logistica. Noli marittimi per i container: costi alle stelle per il commercio mondiale

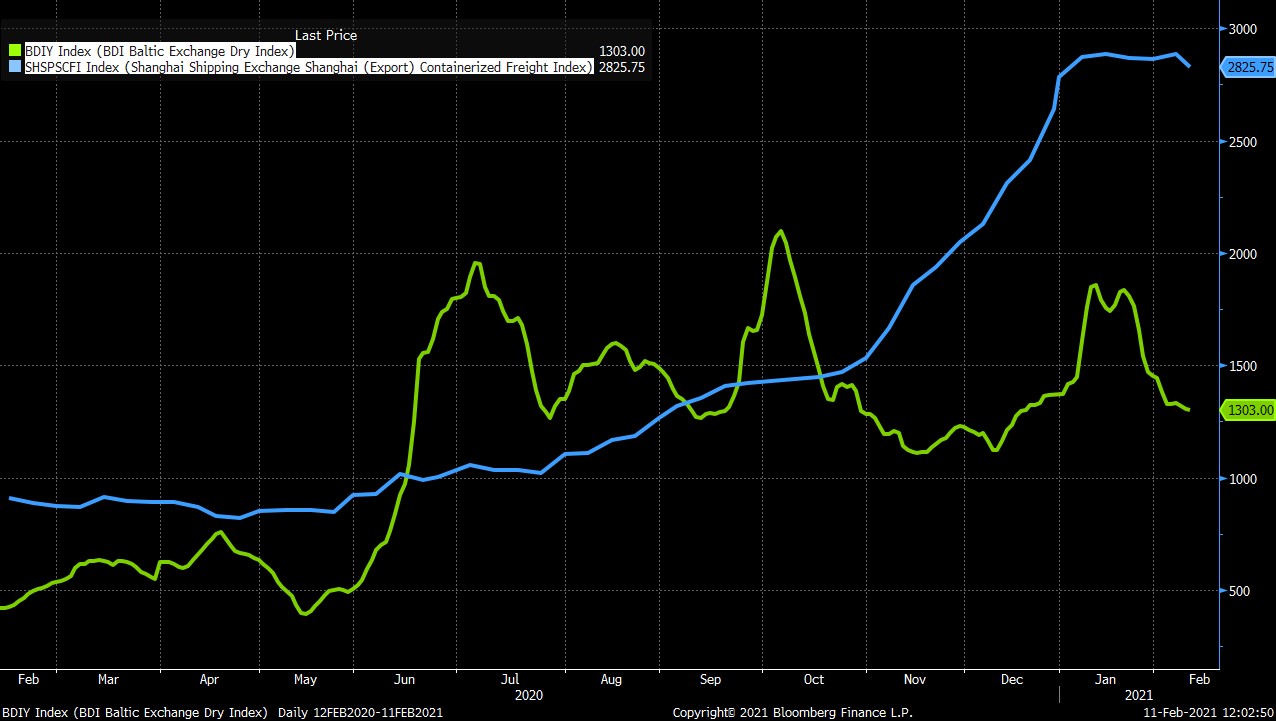

Il Shanghai Containerized Freight Index (figura1), l’indice che sintetizza l’andamento dei noli marittimi per il trasporto di container sulle principali rotte mondiali, da metà gennaio 2021 si è stabilizzato a un livello molto elevato rispetto ai valori della prima metà del 2020 e degli anni precedenti; tuttavia, almeno la corsa verso l’alto pare essersi arrestata.

Figura 1 – Shanghai Containerized Freight Index e confronto con Baltic Exchange Dry Index da inizio 2020

(Fonte: Bloomberg)

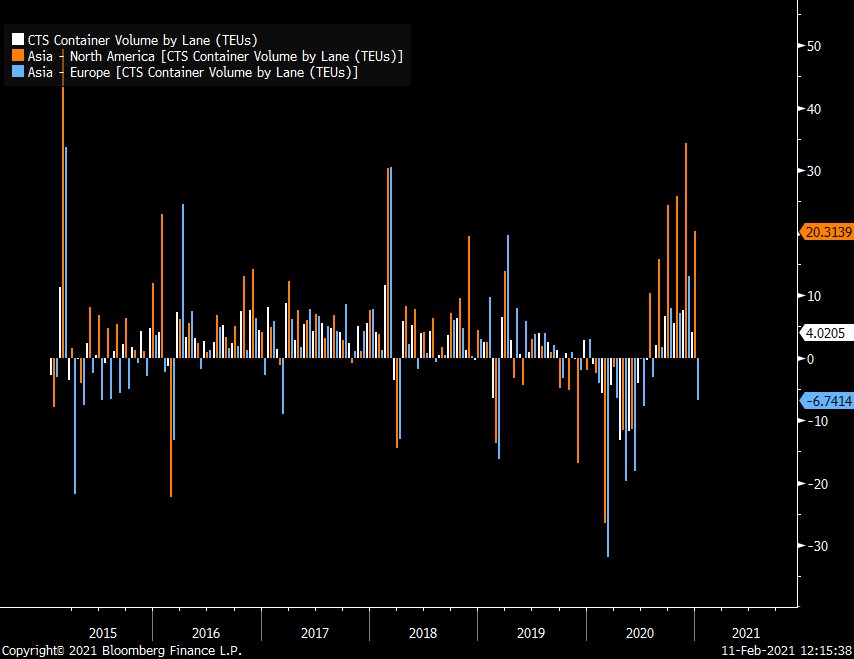

Dopo il primo lockdown causato dall’emergenza Covid-19, le prime rotte ad aver registrato una forte ripresa sono state quelle dalla Cina agli Stati Uniti (fig.2). Il boom delle esportazioni cinesi e il risveglio dei consumi americani (che il Covid ha dirottato in massa dai servizi ai prodotti, spesso comprati online) si sono scontrati con la difficoltà a reperire container che sono rimasti in gran parte bloccati in Nord America e in Europa, dove il Covid per alcuni mesi ha semiparalizzato le attività industriali. Pertanto, riposizionarli si è rivelata un’impresa titanica che ha fatto salire il costo dei noli esponenzialmente.

Figura 2 – Crescita annuale del commercio mondiale di container (%), dettaglio (in rosso) delle rotte da Cina a Nord America

(Fonte: Bloomberg)

Crisi dei container anche in Europa

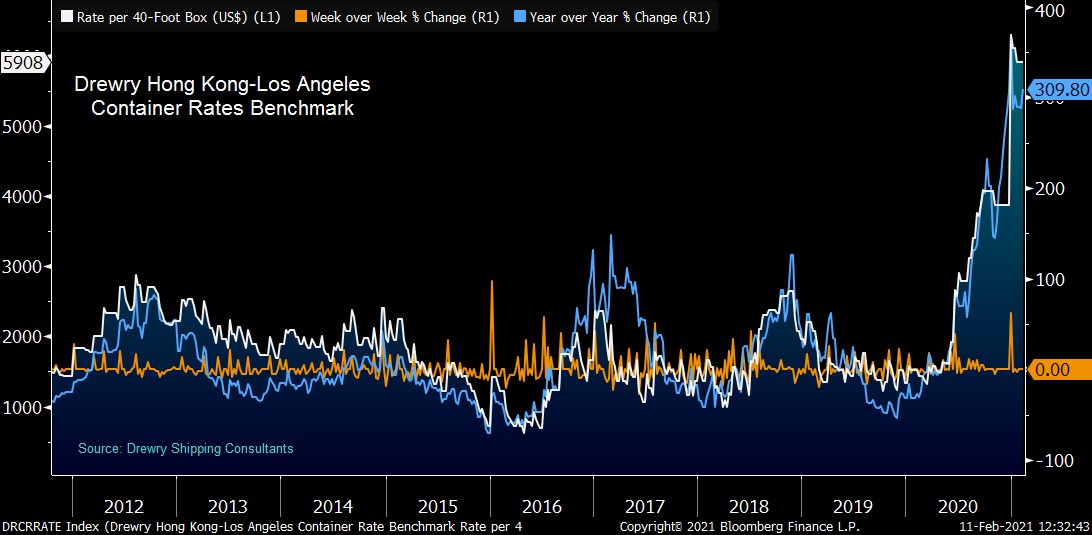

In tre mesi di boom il costo dei noli marittimi dall’Asia è cresciuto esponenzialmente; è diventato così alto da superare in alcuni casi il valore della merce scambiata, aggravando anche i ritardi sulle consegne: una situazione complicata per le aziende, costrette ad affrontare anche l’impatto della Brexit e la sfida della distribuzione dei vaccini anti-Covid.

Figura 3 – Tariffe per container Drewry sulla rotta Hong Kong-Los Angeles

(Fonte: Bloomberg)

Nel settore automotive si sono dovuti bloccare gli impianti produttivi in quanto non si riescono più ad importare i semiconduttori. È già accaduto a diversi impianti a livello europeo quali la Volkswagen di Wolfsburg e la Ford, sempre in Germania, nello stabilimento che produce il suo modello più popolare in Europa, la Focus. Di seguito un estratto, fonte Bloomberg, in merito:

Forecast 2021 Revenue Loss Due to Chip Shortages

Estimates based on current rate of volume losses

Data: Alix Partners

The pandemic forced the broadest shutdown of vehicle plants since World War II, and lockdowns closed showrooms around the world, sending sales into a funk. Bust last summer, after the restrictions were eased and factories reopened, demand bounced back faster than expected. Spurred by rock-buttom interest rates and fears of crowding into subways or buses, consumers across the globe snapped up SUVs, sedans, and pickups. Cars these days are in many respects computers on wheels, with electronic accounting for about 40% of a vehicle’s value. By the time auto parts suppliers realized they were running short on the dozens of microprocessors needed for each car, chipmakers were slammed making semiconductors for the cellphones, game consoles, and computers that housebound shoppers were buying like crazy.

(Fonte: Bloomberg)

Aumento prezzi dei noli e commercio internazionale

I prezzi dei noli troppo alti potrebbe far rallentare il commercio internazionale in un periodo in cui il mercato domestico soffre per i continui lockdown. Con il rischio ulteriore di tensioni inflazionistiche nel caso i maggiori costi di trasporto fossero trasferiti a valle ai consumatori.

È probabile che il rialzo dei costi fosse prevedibile. I trasporti tra Cina e Usa sono stati privilegiati dagli armatori in quanto molto redditizi, così i prezzi ora sono schizzati sulle rotte che erano rimaste meno battute.

Per spedire un container da 40 piedi dall’Asia al Nord Europa oggi si spendono in media più di novemila dollari (fig.4), contro i circa duemila dollari che si pagavano a novembre 2020. In più, quasi sempre gli armatori impongono tariffe extra, per garantire lo spazio sulla nave o il rispetto dei tempi di consegna.

Cifre esorbitanti, che per le merci di scarso valore spingono a rinunciare del tutto alla consegna. Il problema è aggravato dalla carenza di container sul mercato che, a prescindere da quanto si paga, impedisce la spedizione della merce. Una situazione unica che non si era mai verificata prima.

Situazione attuale in Europa e nel Mondo

E pare che la situazione attuale non sia neanche più responsabilità diretta dell’emergenza sanitaria. All’inizio della pandemia, a spingere i noli sono stati i blank sailings, ossia l’aumento della cancellazione di viaggi dovuti ai limiti delle capacità di trasporto. Tuttavia, dal secondo semestre si sono aggiunte navi extra e navi più grandi superando anche la capacità rimosse.

I trasporti però non sono stati potenziati in modo uniforme: sulla rotta transpacifica la situazione è migliorata e i noli da ottobre si sono stabilizzati, sia pure su livelli molto elevati (intorno ai 4 mila USD – fig.4). Sia gli Usa sia la Cina hanno cercato di mediare con gli armatori, sollecitando interventi per calmierare il mercato, minacciando anche azioni antitrust se fossero emersi comportamenti scorretti.

In Europa invece questo tipo di mediazione con i carrier non è possibile: ad aprile scorso è stato prorogato il Block Exemption Regulation, regolamento europeo che consente alle alleanze di armatori di coordinare i servizi senza violare le normative antitrust. Questo era un privilegio giustificato con il ruolo di pubblica utilità degli armatori, ma che invece ora gli lascia carta bianca sul prezzo dei noli da fissare. È stato un errore dell’Unione europea che non aveva ancora compreso le conseguenze dovute alla pandemia, su cui andrebbe apportato un correttivo.

Figura 4 – Costo delle spedizioni via mare alto ma relativamente meno elevato per le rotte europee

(Fonte: Bloomberg)

Ma nonostante il suddetto problema, secondo alcuni esperti del settore pare che i carrier stiano lavorando comunque da alcuni anni alla creazione di una tendenza “di lungo periodo”, “strutturale”; pertanto i noli container potrebbero non scendere più ai livelli del 2019 anche con una revisione della regolamentazione, assestandosi a un livello più alto che già nel 2018-2019 era stato stabilito come obiettivo da parte degli armatori.

I consigli degli esperti sono di assicurarsi il più possibile capacità di stiva per i mesi a venire anche se quest’anno le rate di nolo contract (contract rates) sono a caro prezzo rispetto al passato. La sensazione degli analisti è che nel 2021 le rate spot (spot rates) possano riservare ancora brutte sorprese per chi deve spedire merce via mare e comunque fra le due tipologie di noli ad oggi esiste ancora un differenziale non irrilevante.

Programmare i volumi di merce che si dovranno spedire nel corso dei successivi dodici mesi è diventato, pertanto, più che mai strategico.

Contributo a cura di Studi e Ricerche, Banco BPM

L’articolo è di carattere divulgativo aggiornato alla data di pubblicazione. Per conoscere le ‘business solutions’ CIB della Banca clicca qui.

“Messaggio pubblicitario con finalità promozionale. Per le condizioni contrattuali ed economiche si rinvia ai Fogli Informativi disponibili in Filiale e sul sito www.bancobpm.it. L’erogazione dei finanziamenti è subordinata alla normale istruttoria della Banca.”